Dernière mise à jour le juillet 4, 2023

Le Relative Strength Index (RSI) fait partie des indicateurs de trading les plus utilisés en analyse technique. Il a été développé en 1978 par J. Welles Wilder Jr, considéré comme “le premier trader technique publiant son travail aujourd’hui” par le magazine Forbes en 1980. Appliqué correctement, le RSI peut aider un trader à reconnaître les signes de marchés surachetés et survendus. Dans ce guide, vous en apprendrez plus sur cet indicateur – son histoire, sa popularité actuelle, la façon de le calculer, les autres indicateurs avec lesquels vous pouvez le combiner et, surtout, des exemples de la façon dont vous pouvez l’utiliser pour améliorer l’efficacité de votre trading.

Qu’est-ce que le Relative Strength Index – RSI ?

Le Relative Strength Index est un indicateur aidant les traders à saisir le momentum du marché en mesurant l’ampleur des fluctuations de prix. Les traders utilisent le RSI pour reconnaître les marchés survendus et surachetés et décider du moment où ouvrir une position.

Outre la définition du Relative Strength Index, un trader devrait également savoir comment le reconnaître sur un graphique pour pouvoir l’appliquer avec succès. Le RSI se présente sous la forme d’une ligne entre deux extrêmes (également appelée “oscillateur”). Il peut avoir une valeur comprise entre 0 et 100.

L’indicateur est utilisé par les traders techniques et se spécialise dans une grande variété de classe d’actifs, dont les actions, le Forex, les contrats à terme (Futures), etc.

J. Welles Wilder Jr. a développé le Relative Strength Index en 1978. Le fait le plus intéressant concernant J. Welles Wilder Jr. est qu’il n’avait aucune expérience financière préalable. C’était un ingénieur mécanicien américain qui s’est ensuite tourné vers l’immobilier. Cela ne l’a pas empêché de se tourner vers l’analyse technique et de devenir l’une des personnalités les plus en vue dans ce domaine.

“Laisser vos émotions l’emporter sur votre plan ou système est la plus grande cause de faillite.”

– J. Welles Wilder Jr.

J. Welles Wilder Jr. a introduit l’indicateur RSI dans son célèbre livre “New Concepts in Technical Trading Systems”. Il est également le père de certains des indicateurs techniques les plus populaires utilisés de nos jours. Il s’agit notamment du Commodity Selection Index (CSI), du Directional Movement Index (DMI), du Parabolic SAR, du Swing Index, etc.

Vous pourriez aussi apprécier :

- 5 choses à savoir pour trader les contrats à terme E-Mini Russel 2000

- 5 différences entre le S&P 500 E-Mini et les contrats à terme Micro E-Mini

Qu’est-ce que le RSI dans le trading d’actions ?

Sous sa forme initiale, le RSI était conçu pour le trading d’actions. Alors qu’il a commencé à devenir efficace, les traders ont commencé à l’appliquer à d’autres actifs également.

Avec le temps, cependant, les analystes ont commencé à évaluer les actions en fonction de différents indicateurs, notamment le C/B, le C/VC, les évaluations, l’analyse des bilans, etc. Le RSI a commencé à passer inaperçu par rapport à ces paramètres et à d’autres indicateurs techniques et fondamentaux.

Cependant, la vérité est que le Relative Strength Index est un excellent moyen pour un trader d’obtenir une estimation juste du potentiel d’une action particulière. Pour ce faire, il doit savoir ce qu’est le RSI dans le trading d’actions et comment il fonctionne.

Le RSI est estimé sur une échelle de 0 à 100. L’interprétation traditionnelle du RSI suppose que tout ce qui dépasse la valeur de 70 indique que l’action donnée est surévaluée et que le marché est suracheté. En revanche, les actions dont le RSI est inférieur à 30 sont considérées comme sous-évaluées et leur marché survendu. Si le RSI se situe entre 50 et 70 %, on considère que le prix est généralement en hausse. En revanche, des valeurs comprises entre 30 et 50 % indiquent un prix généralement en baisse.

Comment interpréter les signaux surachetés et survendus lors du trading d’actions ?

Pour être en mesure de comprendre pleinement ce qu’est le RSI dans le trading d’actions, nous devrions savoir comment transformer les signaux de surachat et de survente en actions significatives.

Une fois que nous utilisons le RSI pour identifier une action survendue ou surachetée, nous pouvons nous attendre à un renversement de tendance ou à une correction et en tirer parti.

Les signaux de survente suggèrent que la pression de vente sur le titre en question s’atténue et que les traders doivent se préparer à un rebond imminent.

Les signaux de surachat, en revanche, indiquent le moment où l’action atteint ses niveaux maximums pour les mouvements haussiers et est sur le point de subir une correction.

Ceux qui comprennent ce qu’est le RSI dans le trading d’actions et qui apprennent à l’appliquer seront en mesure de mieux choisir le moment pour entrer sur ou fermer une position, couvrir leurs portefeuilles ou réaffecter leurs capitaux à d’autres actifs. Il est également pratique pour naviguer dans des situations où l’action se trade horizontalement, plutôt que dans une tendance particulière et clairement visible. Dans certains cas, le cours peut évoluer dans une bande étroite. Il est alors plus difficile de prévoir quand une tendance se formera et si les mouvements haussiers ou baissiers seront aux commandes. Le RSI permet de mettre en perspective la fluctuation des prix et de mieux comprendre l’ensemble du contexte.

Que faut-il rechercher en appliquant le RSI au trading d’actions ?

Nous avons déjà indiqué que le RSI est un indicateur de momentum, ce qui signifie qu’il aide à mesurer la vélocité des fluctuations de prix d’un actif particulier. Toutefois, cela ne signifie pas qu’il est indicatif de la proportion de la fluctuation des prix.

Une autre chose essentielle est d’éviter d’utiliser le RSI comme un indicateur autosuffisant. Comme tout autre indicateur technique, il a ses faiblesses. C’est pourquoi vous ne devriez pas fonder vos décisions de trading uniquement sur le RSI. Combinez-le avec d’autres indicateurs, qu’ils soient techniques ou fondamentaux (moyenne mobile ou oscillateurs stochastiques, par exemple). Le RSI, en tant que base absolue, peut vous induire en erreur et entraîner ainsi des pertes de trading.

En outre, vous devez toujours considérer une échéance plus large au lieu de vous concentrer sur une période à court terme. N’appliquez pas le RSI à une période limitée comme une journée de trading, par exemple. Cela pourrait fausser votre analyse, ce qui vous conduirait à prendre des décisions de trading perdantes. Les traders appliquent généralement le RSI sur des calendriers de 14 périodes (certains utilisent le RSI sur des périodes allant de 2 à 25 intervalles). Gardez à l’esprit que, bien qu’une échéance plus longue n’affectera pas votre analyse de manière négative, une période plus courte le fera.

Enfin, ne vous laissez pas induire en erreur par la durée pendant laquelle un instrument peut rester dans la zone de surachat ou de survente. Le RSI peut montrer des signes d’un marché suracheté ou survendu pendant de longues périodes lorsque la tendance est forte.

Les signaux d’achat et de vente de l’indicateur RSI

Une fois que vous savez ce qu’est le RSI et comment il fonctionne, concentrons-nous sur la façon dont vous pouvez l’appliquer dans votre stratégie de trading. Pour ce faire, nous allons examiner quelques signaux pratiques d’achat et de vente de l’indicateur RSI, explorer les différentes situations auxquelles vous pouvez vous attendre et apprendre à les trader.

Mais pour pleinement comprendre ces idées, nous devrions tout d’abord nous concentrer sur les termes convergence et divergence. Ces deux termes définissent une relation directionnelle entre deux indicateurs, tendances, prix, etc. La convergence décrit le processus dans lequel ils se rapprochent tandis que la divergence, à l’inverse, définit une situation dans laquelle ils s’éloignent.

La convergence et la divergence sont essentielles lors de l’application du RSI car elles permettent de révéler la force ou la faiblesse de la tendance. Lorsque les sommets et creux du RSI évoluent dans la même direction que les sommets et creux de la tendance, nous avons une convergence, ce qui signifie que la tendance est forte et en accélération. Lorsque les sommets et creux du RSI et le prix évoluent dans des directions opposées, on considère que la tendance est plus faible et qu’elle ralentit.

Voyons à présent comment cela impacte les signaux d’achat et de vente de l’indicateur RSI.

Les signaux d’achat

Nous allons examiner trois scénarios liés aux indications de renversement de tendance et de confirmation de tendance. Ils s’observent tous lors de mouvements de marché baissiers.

Le signal de survente haussier

Le signal de survente haussier est un signal de renversement de tendance se produisant dans les situations où le RSI tombe en dessous de 30% et rebondit. Il n’y a pas de différence dans le niveau de baisse. Ce qui importe ici, c’est qu’il remonte au-dessus de la barre des 30 %. Une fois que c’est le cas, cela indique que les mouvements haussiers prennent le dessus et qu’une nouvelle tendance haussière se forme.

Comment le trader ? Les traders n’ayant pas de positions ouvertes peuvent prendre une position longue. Les traders ayant déjà fermé leurs ordres de vente peuvent bloquer leurs bénéfices et ouvrir un ordre d’achat.

Le signal de divergence haussière (positif)

Il s’agit d’un autre signal de renversement de tendance se produisant lorsque le RSI et le prix s’écartent l’un de l’autre. Cela se produit lorsque le prix atteint un creux inférieur alors que le RSI marque un sommet supérieur. En fonction du nombre de fois que cet événement se répète, le trader peut prévoir la force du signal en train de se former (plus il y en a, mieux c’est pour les mouvements haussiers). Cela montre qu’il est impératif de regarder les deux – le RSI et la fluctuation du prix.

Comment le trader ? Les traders repérant des signaux de divergence positifs doivent être conscients que des gains à court terme sont à portée de main. Combiné avec l’indication d’un marché survendu, ce signal est considéré comme un déclencheur très puissant pour les ordres d’achat.

Les signaux de vente

Ici, nous allons également examiner trois scénarios, indiquant des signaux de renversement de tendance ou de confirmation. Ils s’observent lors de mouvements de marché haussiers où le RSI indique une pression potentielle à la vente.

Le signal de surachat baissier

Le signal de surachat baissier indique qu’un renversement de tendance est sur le point de se produire. Pour repérer une telle indication, assurez-vous de rechercher les situations où le RSI dépasse la barre des 70 % puis repasse en dessous. Considérez cela comme une confirmation que les mouvements baissiers se renforcent et qu’un renversement de tendance est sur le point de se produire.

Comment le trader ? Les traders ayant des positions longues peuvent bloquer leurs bénéfices et fermer leurs positions ouvertes afin de pouvoir sortir du marché par une vente. Les traders sans positions ouvertes peuvent considérer ce signal comme un feu vert pour ouvrir une position courte.

Le signal de divergence baissière (négatif)

Contrairement au signal de divergence haussière, le signal baissier s’observe lorsque le RSI marque un sommet inférieur et que le prix marque un sommet supérieur. Une fois encore, plus ce processus est répétitif, plus le signal baissier imminent sera fort. Il s’agit d’un autre signal de renversement de tendance confirmant l’importance de prendre en compte à la fois le RSI et les fluctuations de prix et de ne pas analyser l’un ou l’autre de manière isolée.

Comment le trader ? La présence d’une divergence négative suggère que le trader devrait s’attendre à une baisse à court terme des prix des actifs tradés. Les analystes techniques suggèrent de le combiner avec le signal de surachat pour obtenir une meilleure indication du moment où vous devez vendre.

Définir la tendance actuelle

Bien que les traders soient surtout intéressés par la façon dont le RSI peut les aider à repérer les signaux d’achat et de vente, il convient de mentionner que l’indicateur est également très utile pour évaluer la direction principale de la tendance actuelle et avoir une idée de sa force.

Le signal d’alerte de tendance haussière

Le signal d’alerte de tendance haussière est un signal de confirmation de tendance ayant lieu lorsque le RSI commence à passer de la barre des 30 % vers celle des 50 %. Une fois que vous aurez remarqué cela, vous serez conscient que le signal d’achat est en fait fort. Assurez-vous de ne vous y fier que lorsque vous observez des périodes de 14 jours ou plus. Lorsqu’il est appliqué à des périodes plus courtes, le signal peut être trompeur.

Le signal d’alerte de tendance baissière

Ce signal de confirmation de tendance peut être repéré lorsque le RSI commence à chuter de la barre des 70 % vers le niveau des 50 %. Une fois que vous remarquez un tel signal, il devrait servir de confirmation pour la force des mouvements baissiers sur le marché. Tout comme l’alerte de tendance haussière, il est également essentiel ici d’observer le RSI sur des périodes de 14 jours ou plus.

Les combinaisons de trading RSI

Bien que le RSI soit un indicateur utile, il n’est pas autosuffisant. Pour améliorer la précision de votre trading et élaborer une stratégie complète, veillez à le combiner avec d’autres indicateurs. De cette façon, vous serez en mesure de mieux valider vos décisions de trading et de réduire considérablement le nombre de faux signaux que vous obtenez en tradant. Voici quelques idées de combinaisons possibles avec le RSI :

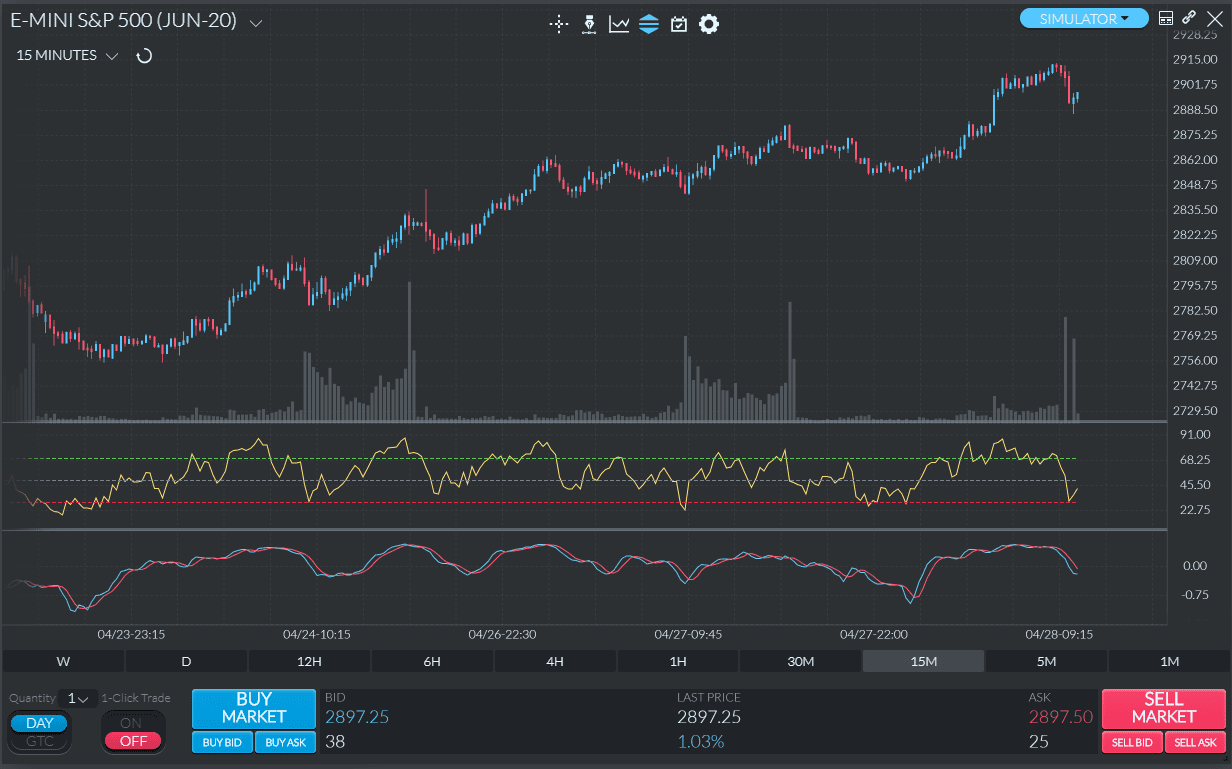

Le Relative Strength Index et la convergence et divergence des moyennes mobiles

Ces deux indicateurs peuvent révéler des signaux d’entrée. Lorsqu’ils sont utilisés séparément, une partie de ces signaux d’entrée peut souvent être trompeuse. C’est pourquoi, lorsque vous combinez le RSI et la MACD, ils peuvent confirmer leurs signaux respectifs. Lorsque les signaux des deux indicateurs coïncident, il est alors temps d’agir. Un exemple d’une telle situation est lorsque le RSI quitte un marché survendu et envoie un signal d’achat tandis que la MACD effectue un croisement haussier au même moment. Selon les spécifications de la stratégie de trading, de tels scénarios peuvent ne nécessiter qu’un seul signal de vente de la part de l’un ou l’autre indicateur, pour sortir de la transaction et capturer le bénéfice.

Envisagez la combinaison du RSI et de la MACD comme l’exécution simultanée du plan A et du plan B.

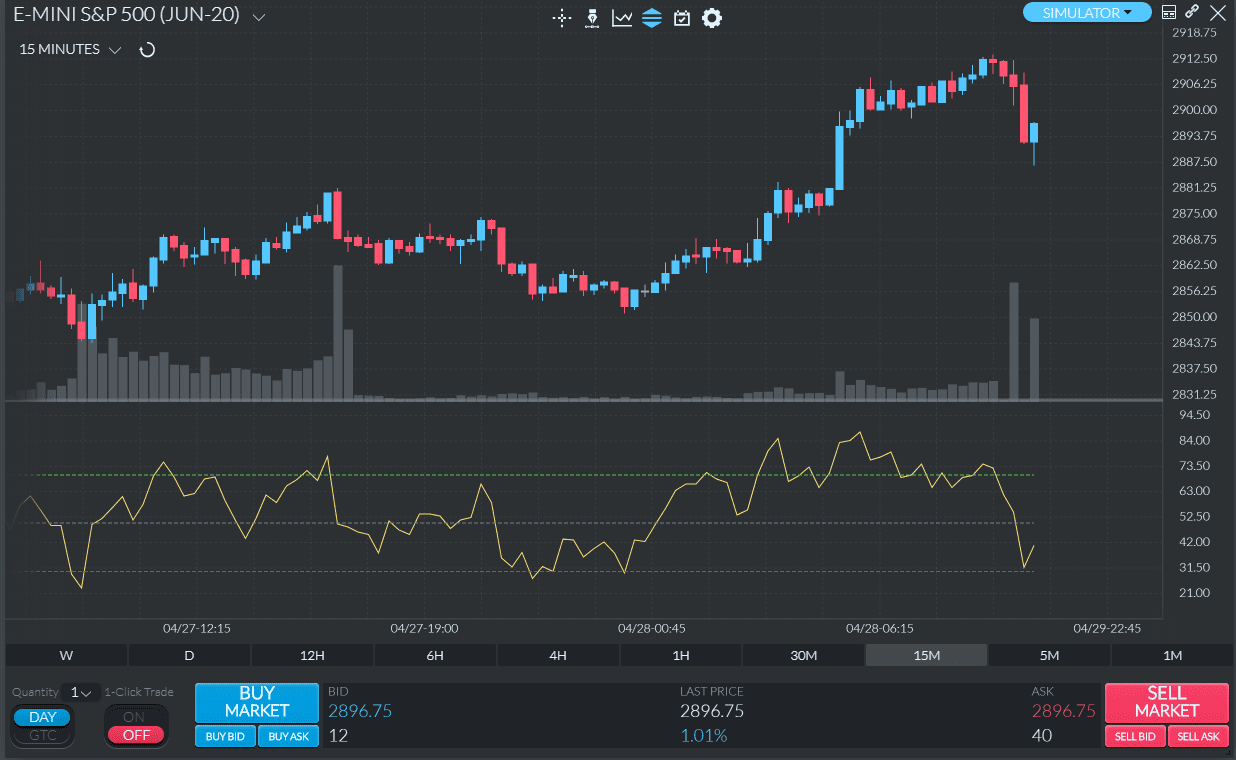

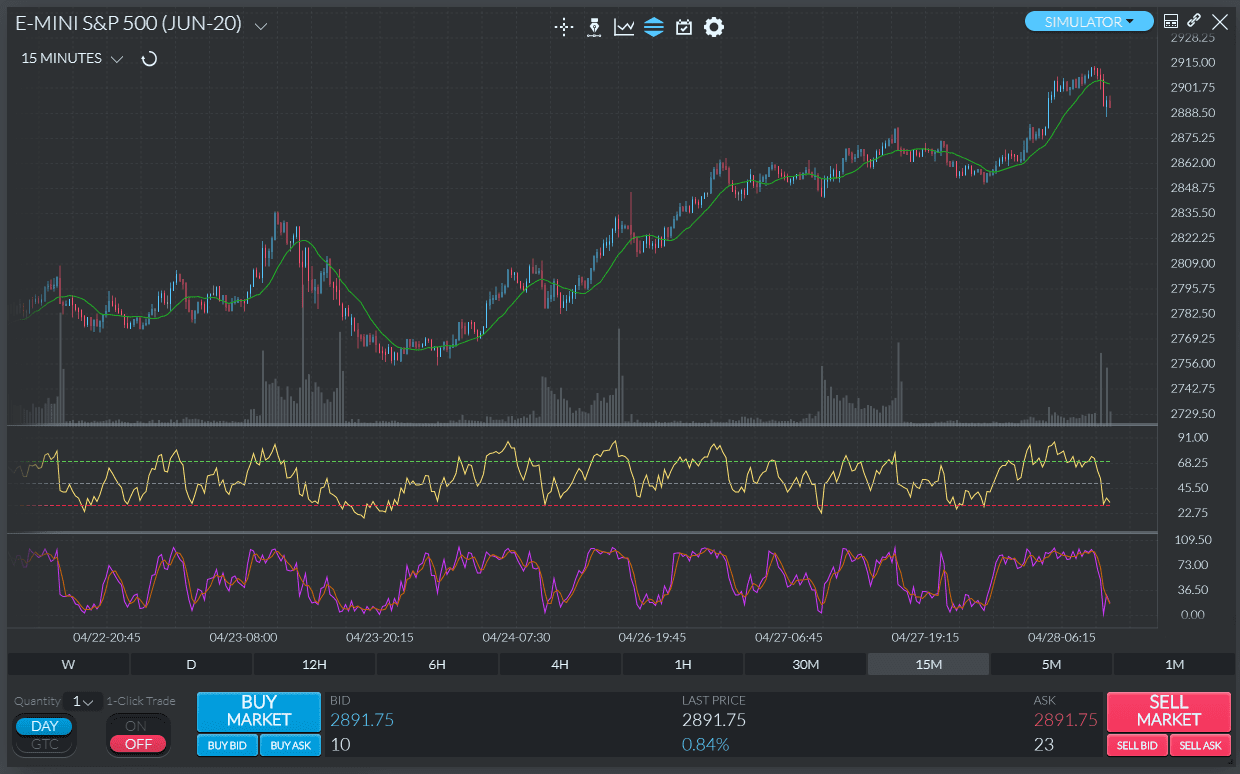

La combinaison du Relative Strength Index et de la moyenne mobile (RSI + MM)

Il s’agit de l’une des combinaisons de trading RSI les plus populaires. Elle s’appuie sur les signaux de marché de surachat/survente du RSI et sur les signaux de croisement de support de la MM. Lorsque vous appliquez la combinaison RSI + MM, il est crucial de maintenir votre position jusqu’à ce que l’un des deux indicateurs donne un signal opposé ou que vous repériez une divergence sur le graphique.

Voici un exemple. Le RSI de l’action AAPL entre dans une zone de surachat. Une heure plus tard, il quitte le territoire de surachat générant un fort signal de vente. Trente minutes plus tard, la moyenne mobile marque un croisement baissier réaffirmant le signal de vente du RSI. En raison de la correspondance entre les deux signaux, le trader vend l’action AAPL avant que le prix n’entre dans une forte tendance baissière.

Si, à la fin de la séance de trading, le trader repère une divergence haussière entre le RSI et le prix de l’AAPL se situant dans la zone de survente, il peut ouvrir une nouvelle position longue.

Gardez à l’esprit que vous devriez éviter de baser vos décisions de sortie de trading uniquement sur le signal de croisement de la MM.

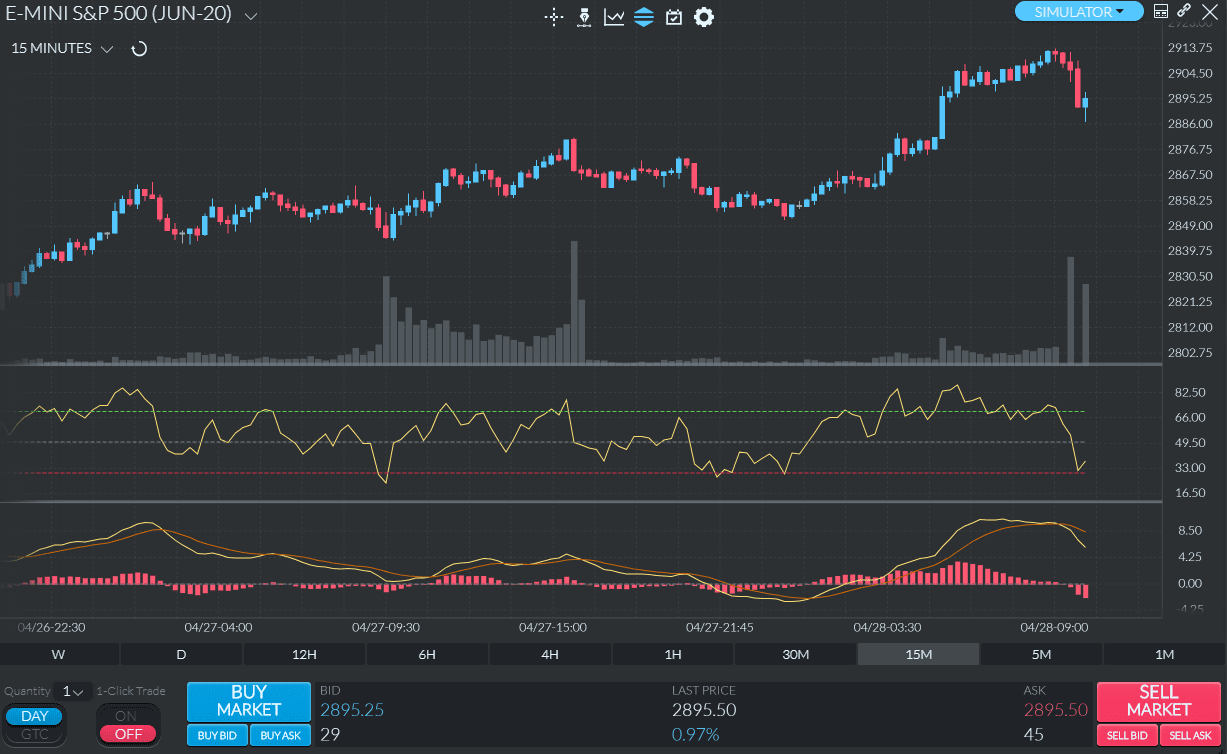

La combinaison du Relative Strenght Index et du Relative Vigor Index (RSI + RVI)

De nombreux experts combinent le RSI avec le RVI dans le but de réaliser des opérations de trading plus informées et moins risquées. Cette combinaison nécessite que le trader attende une double confirmation, provenant des deux indicateurs. Habituellement, pour sortir d’une transaction dans ce scénario, un seul signal de l’un ou l’autre indicateur suffit.

Imaginons que le trader soit intéressé par l’achat de l’action Alphabet Inc. pour Google (NASDAQ : GOOGL). Il attend que le RSI entre dans un marché survendu et donne un signal long. Puis il attend de voir si le RVI va former un croisement haussier. Si c’est le cas, il y a une correspondance entre les deux signaux. Le trader peut alors acheter l’action. Google commence à monter en flèche et le trader attend que l’un des deux indicateurs donne un signal baissier. Si, par exemple, le RVI forme un croisement baissier, le trader ferme sa position et empoche le bénéfice.

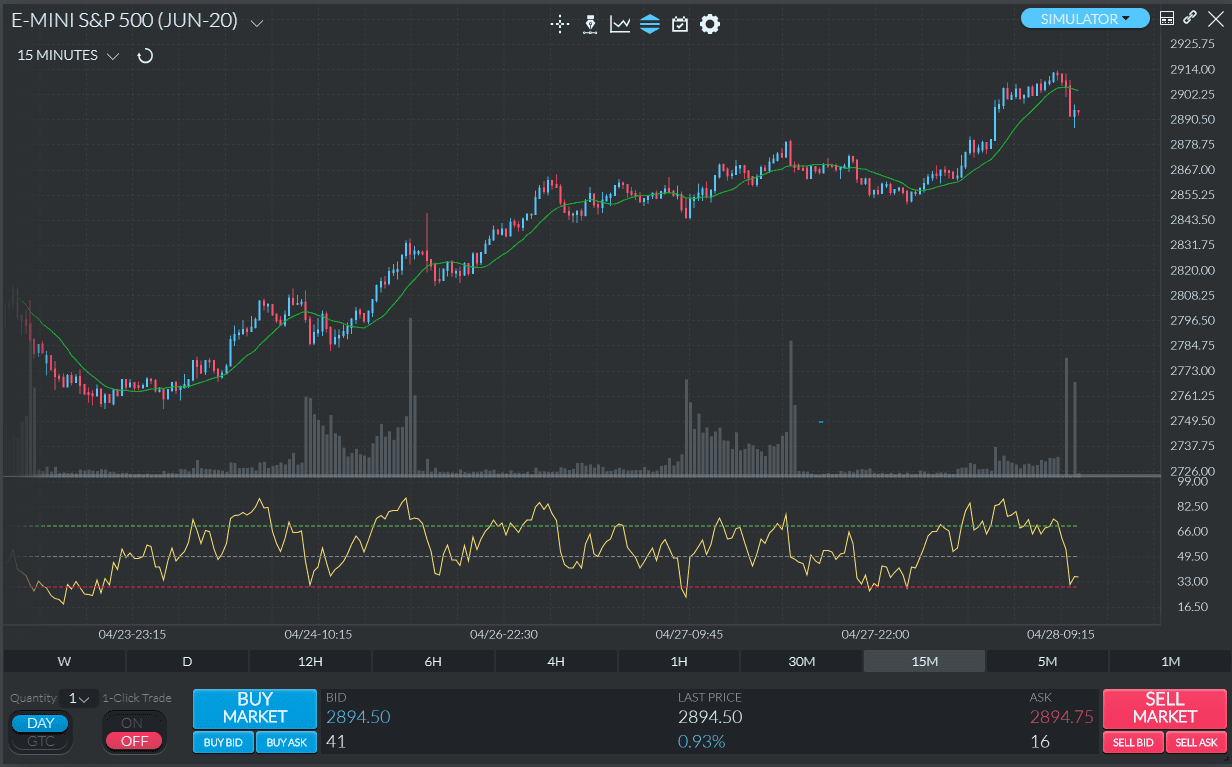

Le Relative Strength Index combiné avec la stochastique et la moyenne mobile (RSI = Stochastique + MM)

Il s’agit de l’une des combinaisons de trading RSI les plus complexes. Elle se compose de trois indicateurs distincts et est utilisée principalement par les traders avancés ou professionnels. L’idée ici est que la combinaison aide à filtrer les signaux de chacun de ses composants et les combine pour donner un puissant indicateur d’achat/vente. Cette stratégie est appliquée principalement sur des échéances de 1 heure, 4 heures et 1 jour.

Pour appliquer cette stratégie, le trader doit utiliser le RSI avec ses paramètres standards et régler la MM sur une période de 10. L’oscillateur stochastique doit également être réglé sur ses paramètres par défaut (80/20).

Lorsqu’il utilise cette configuration, le trader devrait acheter une action lorsque le prix traverse la MM et lorsque les oscillateurs RSI et Stochastique quittent la zone de survente. L’important ici est de regarder les bougies où ces signaux apparaissent. Assurez-vous que vous ne les recevez pas dans plus de trois bougies. Sinon, les signaux perdent de leur force.

Lorsque vous combinez différents indicateurs, il est essentiel de respecter votre stratégie initiale. Si elle vous oblige à attendre deux confirmations et une correspondance entre les signaux, ne vous précipitez pas. N’agissez pas sur la première confirmation et attendez de voir s’il y en aura une deuxième. Si ce n’est pas le cas, ne tradez pas. En revanche, si votre stratégie ne nécessite qu’un seul signal de vente pour sortir d’une transaction, n’attendez pas trop longtemps, ou vous risquez de perdre vos bénéfices. La discipline est ici essentielle.

“Certains traders naissent avec une discipline innée. La plupart doivent l’apprendre à leurs dépens.”

– J. Welles Wilder Jr.

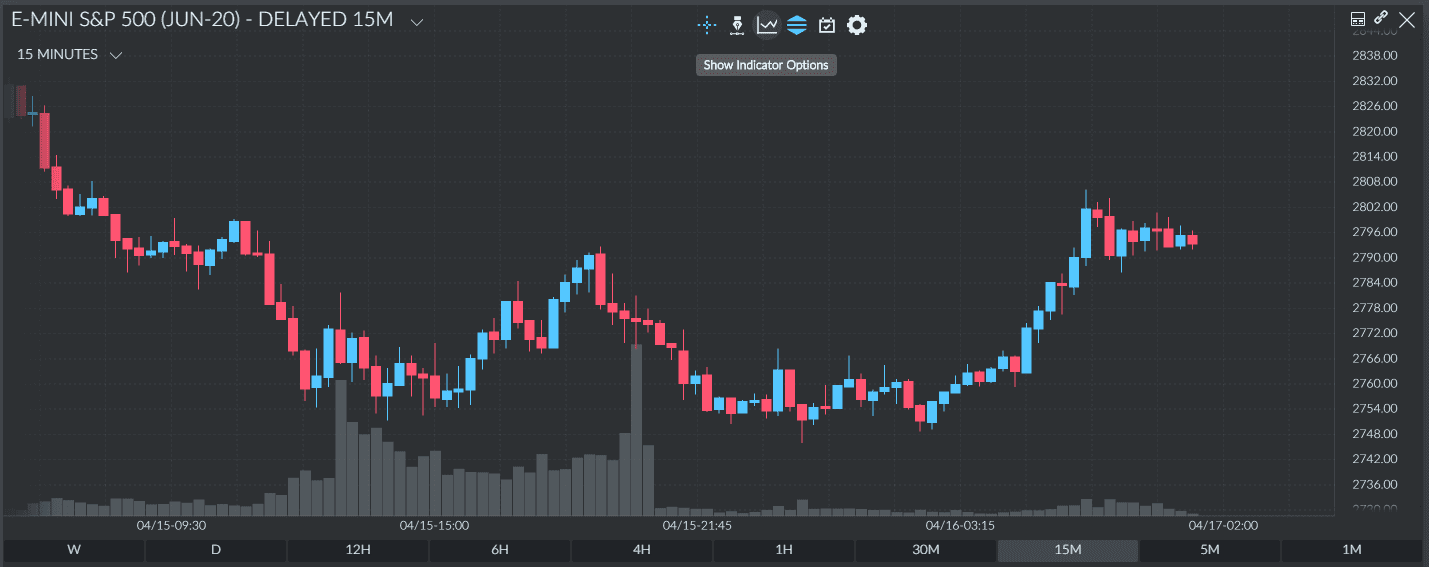

Comment calculer le RSI ?

En réalité, vous pouvez ajouter le RSI à votre graphique en quelques clics. Dans Finamark, il suffit de cliquer sur l’icône Options d’indicateurs, située en haut et au milieu de vos graphiques.

Sélectionnez votre collection sur la gauche puis cliquez sur l’indicateur que vous souhaitez ajouter dans la colonne des indicateurs disponibles au milieu. Il sera ajouté à votre liste d’indicateurs actifs sur la droite.

Cependant, un trader ne peut pas comprendre pleinement l’indicateur ou l’appliquer avec succès s’il ne sait pas comment calculer le RSI. Il est essentiel que vous soyez conscient des mathématiques qui se cachent derrière l’indicateur. Ne le négligez pas simplement parce que le logiciel de trading le fera automatiquement pour vous.

Le calcul du RSI

Nous calculons le RSI sur la base de quatorze sessions de trading consécutives. Tous les cours de clôture positifs (haussiers) sont additionnés. Cela vous donne la valeur de la moyenne mobile exponentielle (MME) haussière. On fait de même pour les cours de clôture baissiers. Nous avons alors la valeur de la MME descendante.

Ensuite, nous divisons le nombre de fluctuations de prix positives (MME haussière) par le nombre de fluctuations de prix négatives (MME baissière) pour obtenir la force relative (Relative Strength-RS) :

Lors de la prochaine étape, nous tirons la valeur de l’indice de celle calculée pour le RS :

Le résultat pour le RSI est une valeur comprise entre 0 et 100. Par défaut, les valeurs pour les marchés surachetés et survendus sont fixées à 70 et 30, respectivement.

Toutefois, il convient de préciser que, bien qu’ils soient universellement acceptés et utilisés par défaut, certains experts émettent des doutes quant à leur exactitude et proposent d’autres interprétations pour les valeurs RSI optimales.

Autres interprétations

Lorsqu’il s’agit de répondre à la question de savoir comment calculer le RSI, il convient de mentionner qu’il existe une variété d’interprétations différentes. Le plus important est de voir quels sont les résultats proposés par ces interprétations et quel est le raisonnement derrière elles.

Selon John Hayden et son livre “RSI: The Complete Guide”, il est plus précis de fixer les valeurs du RSI à 66,66 et 33,33 pour les marchés haussiers et baissiers, respectivement. Il affirme que ces valeurs mesurent plus précisément les tendances haussières et baissières et ne prennent pas en compte les extrêmes standards.

Le mouvement de l’indicateur RSI n’est pas proportionnel à la fluctuation du prix. Par conséquent, les traders techniques comme Andrew Cardwell, suggèrent que le RSI peut s’avérer un indicateur peu fiable lorsqu’il se trouve autour de ses extrêmes. C’est pourquoi il propose la divergence comme un point d’entrée potentiel dans la direction de la tendance, plutôt que contre elle.

D’autres traders, comme Constance Brown, défendent l’idée que les limites universelles de 30 % et 70 % ne permettent pas de reconnaître correctement les marchés survendus et surachetés. Selon lui, les marchés survendus devraient être marqués par des valeurs bien supérieures à 30 % tandis que les marchés surachetés devraient être mesurés bien en dessous de la barre des 70 %.

En revanche, selon certains day traders, il convient d’envisager d’utiliser les niveaux de 80 % et 20 % puisque certains actifs sont plus volatils.

Malgré le nombre d’interprétations différentes, la norme généralement acceptée et éprouvée pour le RSI est celle des 30 % – 70 %. C’est pourquoi il est conseillé aux débutants de s’y tenir.

Conclusion

Le RSI est un indicateur extrêmement utile à plusieurs titres. Que ce soit pour indiquer un marché suracheté (autour de 70 %) ou survendu (autour de 30 %) ou pour confirmer une tendance (rapprochement et éloignement de la barre des 50 %). Il constitue un élément précieux de la stratégie de tout trader technique.

Cependant, ne considérez pas le RSI comme le “Saint Graal” des indicateurs de trading. Dans les faits, aucun indicateur n’est capable d’améliorer de manière significative votre efficacité de trading à lui seul. Utilisez-le toujours en combinaison avec d’autres indicateurs pour former une stratégie plus complète et prendre des décisions de trading plus précises. Dans le cas du RSI, les combinaisons avec la moyenne mobile et les oscillateurs stochastiques ont prouvé leur efficacité.